フン・マネ首相は、政府が銀行やマイクロファイナンス機関と連携し、条件を緩和し、顧客に対する融資再編を促進するためのさまざまな措置を導入したと断言した。

首相は22日(木)、カンボジア国会第7期議会の王国政府1周年を記念して演説した。

フン・マネ氏は、カンボジア国立銀行は民間銀行やマイクロファイナンス機関と協議し、市場へのキャッシュフローを増加させながら企業や個人の負担を軽減する解決策を見つけていると述べた。

その結果、十分な流動性を確保するため、政府はカンボジア国立銀行(NBC)を通じていくつかの条件を緩和し、銀行やマイクロファイナンス機関が23億ドル以上を経済に注入できるようにした。

これは、依然としてカンボジアの経済回復が弱く、消費の伸び悩む現状への景気刺激策であろう。

また、2023年11月13日の第19回官民フォーラムでは、NBCは2024年末までに通貨準備率を9%から7%に引き下げ、経済に10億ドル以上の追加効果をもたらす政策を2025年まで延長することを決定している。さらに、信用リスク分類に関する規定を緩和することに合意し、銀行やマイクロファイナンス機関は2025年末まで融資を不良債権に分類せずに最大2回まで再編できるようになった。

フン・マネ首相はさらに、信用再編のために、銀行とマイクロファイナンス機関は以下を含む特定の原則に合意したと説明した。

① 銀行やマイクロファイナンス機関は、融資の再編を希望する人々の負担を軽減するために、適格な顧客の要請に応じて融資の再編に全力を尽くします。

② ローン再編は、減税、罰金の取り消し、未返済元本に対する手数料や延滞金の免除などの原則に基づいて行われます。ただし、顧客はローン再編措置に従って利息を返済する義務を負います。

銀行やマイクロファイナンス機関は、顧客が支払いを遅らせたり、ローンのキャンセルを希望したりした場合には、罰金を免除する。

また、各機関や銀行は、信用調査機関システムにおけるローン再編に関する情報は顧客の履歴を反映したものであり、新規の融資申請を自動的に拒否する理由にはならないことを顧客に理解してもらうよう努めている。

消費者心理としては、物価高が消費を冷え込ませているという心理があり、特に大衆的向けのマクロファイナンスの金利引き下げを望んでいる。

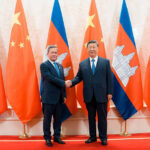

掲載写真:フレッシュニュース